制度開始時からインボイスを発行する場合、来年の3月中に税務署に登録申請をする必要があります。この期限までほぼ1年となりましたが、インボイス発行事業者として登録すべきかどうかの判断基準について整理してみましょう。

インボイス申請の期限まであと1年

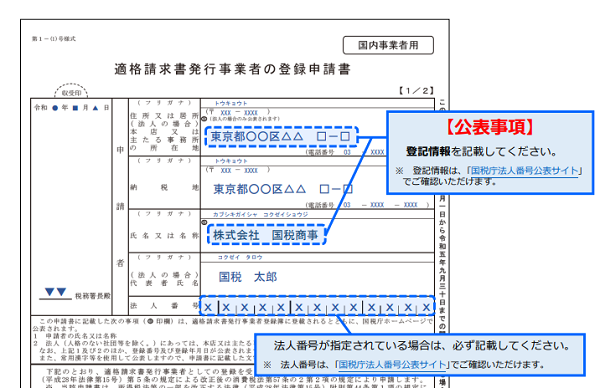

インボイス制度は2023(令和5)年10月から始まりますが、制度のスタートと同時にインボイスを発行したい場合には、2023(令和5)年3月31日までに税務署に登録申請手続きを行う必要があります。

期限を過ぎてからの申請であっても、間に合うケースもあるのかもしれませんが、やはり期限までにきちんと処理はしておきたいものです。

取引先に大きな会社があり、自社も消費税を納税しているような事業者であれば、ほぼ悩むことなくインボイス発行事業者として登録すればよいのですが、悩ましいのは現在消費税を納税していない事業者の方(こうした方を通常「免税事業者」といいます)。

こうしたケースでは

インボイス発行事業者として登録 → 消費税の納税が発生し事業の資金繰りが苦しくなる可能性

インボイスを発行しない → 取引関係に影響が出る可能性

となり、どちらにしても何らかの影響が出るため、非常に難しい判断を迫られることになります。

また免税事業者でなくても、一般消費者が主要な顧客であれば、わざわざインボイス発行をする必要が無いケースも考えられます。

そこで今回は、インボイス発行が必要かどうかについて判断する上での、基本的な考え方について整理しておきたいと思います。

「売手」の立場から「買手」の消費税の状況を想像する

インボイスを発行するかどうか検討する際のポイントは2つあります。

それは

- 自社が「売手」の立場で考えること

- 取引先である「買手」の消費税納税の状況を想定すること

です。

まず1点目ですが、インボイスを「発行」するかどうかの判断をするわけですから、自社の「買手」としての立場を考慮する必要はありません。

あくまで「売手」としての立場で、取引先である「買手」の状況を想定して判断する必要があります。

次に2点目ですが、インボイス制度を理解する上でのポイントは

「インボイスがないと仕入税額控除ができない」

という点です。

仕入税額控除というのは、税務署に支払う消費税を計算する際に、仕入などの際に支払った消費税を差し引くこと。

つまりまず理解すべきは

インボイスを必要とする人 = 消費税を税務署に払っている事業者

ということです。

では、消費税を税務署に払っている方が全員インボイスを必要とするかというと、例外がひとつあります。

それは「簡易課税」という制度を使って消費税を計算している事業者です。

「簡易課税」というのは実際に支払った消費税ではなく、売上時に預かった消費税の一定割合を支払った消費税として税務署に支払う消費税額を計算しましょう、という制度です。

この制度を適用している場合(適用には事前に届出を出したり、2年前の売上が5,000万円以下といった条件があります)には、仕入税額控除が自動的に計算されるため、インボイスを保存する必要がありません。

つまり消費税を税務署に払っている事業者であっても、インボイスを必要としないケースがあるということです。

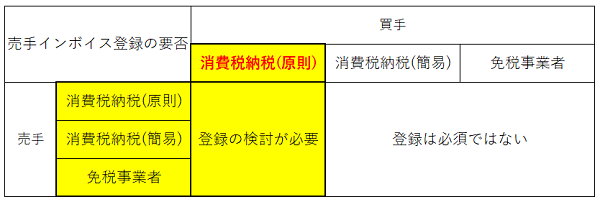

結論として、インボイスを発行した方がよいと考えられるのは

- 自社の販売先が消費税を税務署に払っている

- 簡易課税ではない原則的な方法で消費税を計算している

という2点を両方とも満たすケースとなります。

表にまとめると、こんな感じです。

売手の消費税の状況にかかわらず、取引相手である買手の消費税の状況により判断する、というのが基本的な考え方になります。

問題は相手の消費税の状況がわからないこと

ここまで読んで

「わかった、じゃあ税理士の先生に取引先がどんな消費税の計算してるか聞いてみよう」

と思われたかもしれませんが、それムリなんです。

顧問税理士でない限り、その会社が消費税をどのように計算して税務署に納税しているかわかりませんし、そもそも守秘義務の問題がありますので・・・。

そうなると相手の会社の状況から判断していくしかありません。

簡易課税制度は、2年前の売上が5,000万円以下でないと使えませんので、年商ウン億円と公表している会社であれば、使っていない可能性が高いと判断できます。

ただしこれもその会社が消費税の対象とならない非課税の売上があったりすると、正しく判断ができません。

また、一般消費者と思っていたら、そうではないというケースも考えられます。

例えばタクシーの場合。

乗車される方のうち、業務として出張などで乗車される方が多い場合には、インボイスを発行しないと乗車を敬遠され売上に影響が出る、という可能性も考えておく必要があります。

こうした事情により、免税事業者の方がインボイスを発行すべきかどうか判断するのは、非常に難しい状況になっています。

いろんな状況を想定した上で、最後は経営判断として決めるしかない、というのが実情です。

難しい判断を求められることになりますが、今回の記事も参考に来年に向けて検討・判断していただければと思います。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか?

仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか? 仕事術・勉強法2026年1月22日動画は倍速で視聴しても、話し方は0.7倍速くらいを意識する

仕事術・勉強法2026年1月22日動画は倍速で視聴しても、話し方は0.7倍速くらいを意識する 仕事術・勉強法2026年1月18日その手順は何のため?実効性のある仕組みを作るための考え方

仕事術・勉強法2026年1月18日その手順は何のため?実効性のある仕組みを作るための考え方 経営管理2026年1月15日社長の頭の中の「モヤモヤ」をスッキリさせるお仕事

経営管理2026年1月15日社長の頭の中の「モヤモヤ」をスッキリさせるお仕事